クラウドファンディングとは、少額から投資を始められる方法です。

この記事ではクラウドファンディングの種類や特徴、メリット・デメリットを解説します。

クラウドファンディングとは何か

クラウドファンディングには様々な種類がありますが、基本的には投資したい人とお金を調達したい人をインターネット上でマッチングする仕組みをクラウドファンディングと呼びます。

クラウドファンディングはcrowd(群衆)とfunding(資金調達)を組み合わせた造語であり、お金を調達したい側はクラウドファンディングサイトを通じて、不特定多数の人々から資金を調達することができます。

素早い資金調達や少額投資が実現可能であるため、クラウドファンディングは事業者・投資家双方から注目を集めています。

また、一般に認知されているクラウドファンディングは、支援に対するリターンとしてモノやサービスを受け取れる「購入型クラウドファンディング」ですが、実は市場規模の9割を、金銭的リターンを得られる「投資型クラウドファンディング」が占めています。

クラウドファンディングの種類

クラウドファンディングは、法律やリターンの性質の違いから投資型クラウドファンディングと非投資型クラウドファンディングの2種類に大きく分類でき、それぞれが更に細かく分類されます。

この記事では、投資型クラウドファンディングについて詳しく解説していきます。

投資型クラウドファンディング

- 不動産クラウドファンディング

- 融資型クラウドファンディング(ソーシャルレンディング)

- 株式投資型クラウドファンディング

- ファンド型クラウドファンディング

不動産クラウドファンディング

不動産クラウドファンディングとは、インターネットを介して、事業者が不特定多数の人々から集めた資金で不動産を購入し一定期間運用し、得られた収益と償還金を分配するクラウドファンディングです。

投資家はリターンとして賃料収入(インカムゲイン)と売却益(キャピタルゲイン)を原資とした分配金を得ることができます。

不動産クラウドファンディングは、不動産特定共同事業法に基づいて事業者が不動産ファンドを組成して、少額出資が可能となるように小口化することによって、複数の投資家から出資を受け、運用していくという手法がとられています。

利回りや運用期間、物件などに関する詳細情報を参照しながら、手軽に投資できる点が、若年層や貯蓄層を取り込み、人気を博しています。

不動産クラウドファンディングサービスを一覧形式で網羅しました。※本掲載一覧は国土交通省が管轄する不動産特定共同事業法(不特法)に基づく電子取引業務を行う事業者・サービスに限り掲載しています。不動産クラウドファンディン[…]

インターネット上で少額から取り組める不動産投資として注目を集める「不動産クラウドファンディング」いまさら聞けない基本的な仕組みやメリット、実際に取り組む上で見極めなければならないポイントまで詳しく解説してまいります。不動[…]

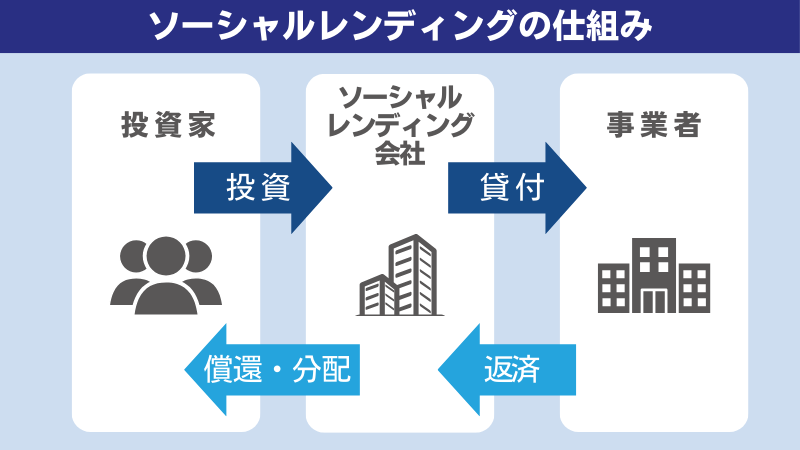

融資型クラウドファンディング

融資型クラウドファンディングは、事業やプロジェクトを企図している借り手が、インターネット上で不特定多数の投資家が匿名組合に出資する形で募ったお金を元に借入を行い、借り手が支払った元利金を、投資家にリターンとして、償還金(元本)と分配金(利回り)を合わせた額を分配するクラウドファンディングで、ソーシャルレンディングとも呼ばれています。

融資型クラウドファンディングは、一口一万円からと少額投資が可能で、手間も少なく、柔軟に投資の計画ができることが特徴です。

また、利回りが相対的に高く、投資対象として非常に魅力的となっています。

投資家と借り手をインターネット上でマッチングする、ソーシャルレンディング(融資型クラウドファンディング)というサービスが注目を集めています。少額から投資ができ、運用に手間がかからないという手軽さが投資初心者からベテランの方まで人[…]

株式投資型クラウドファンディング

株式投資型クラウドファンディングとは、非上場企業の株式に投資、株主として非上場企業を応援することができるクラウドファンディングです。

株式投資型クラウドファンディングにより、将来的な成長が見込まれる企業に対してエンジェル投資家やVC(ベンチャーキャピタル)に先駆けて出資することが可能となります。

取得した未公開株式はその時点では自由に売買ができず、投資先の企業がIPOやM&Aなどによって株式が売り出される場合にのみ売却することができるようになります。

そうでない場合は、換金ができないため注意しましょう。換金できない代わりに、株主として株主優待などの特典を受けたり、時には配当金などを得られる可能性があります。さらに、非上場企業の経営を株主として応援できるのも株式投資型クラウドファンディングの特徴の一つです。

非投資型クラウドファンディング

- 寄付型クラウドファンディング

- 購入型クラウドファンディング

クラウドファンディングのメリットとデメリット

クラウドファンディングのメリット

少額かつ短期的な投資が可能

クラウドファンディングは、一口一万円からなどの無理のない額での投資が可能となっています。

また、クラウドファンディングのファンドは、投資期間が3カ月~1年ほどのものが多く、割と早く償還されます。

銀行預金よりも高利回り

クラウドファンディングの場合、投資家は高い利回り(分配金)のリターンを得ることが多いです。

現在、銀行預金に預け入れて得られる利回りは雀の涙ほどですが、クラウドファンディングではその数倍の高い利回りを得ることができます。

安全かつ簡単に投資可能

クラウドファンディングは一度投資したら、運用期間終了まで待てば、自動的にリターン(分配金)が分配されてくる仕組みとなっています。

株価のように価格変動リスクがなく、投資に関する金融知識がそれほど必要ないため、始める際の障壁が圧倒的に低く、安全性も高いです。クラウドファンディングは元本棄損リスクが最も小さい部類の投資商品の一つです。

クラウドファンディングのデメリット・注意点

リスクは常につきもの

クラウドファンディングは安全とはいえ投資である以上リスクはつきものです。

投資型クラウドファンディングの場合、融資先企業がクラウドファンディングで集めたお金で事業やプロジェクトを回すもうまくいかず、貸し倒れや元本割れが発生する可能性があるということを念頭に置いておきましょう。

投資型クラウドファンディングは、元本の保証がない上に、中途解約できないため、運用期間終了までは自分で投資したお金をコントロールできません。

安全とはいえ、必ずしもリターンが得られるとは限らないということを覚えておきましょう。

ファンド情報・事業者情報には十分に目を通す

投資を決断する前に、開示されているファンドの情報や事業者の情報には必ず目を通すようにしましょう。

金融庁の指導により今では改善されてはいますが、クラウドファンディングではこれまでに、事業者が投資家に事実とは異なる誤解を招くような情報を開示して募集行為を行ったとして、問題となったことが複数回あります。

クラウドファンディングに対する監督も強化されたことによって、こうした問題が再発する可能性は少なくなりつつありますが、クラウドファンディング事業者や借り手が信頼に足る企業であるかを予め十分に検討する必要があります。

リターンも少額

クラウドファンディングでの投資は手軽で、価格変動もなくリスクも少ない分、著しく高いリターンを得るのには不向きです。

クラウドファンディングはどちらかと言えばできるだけリスクを避けたい人や投資初心者に向いている手法です。

大きく儲けを出したい場合には、ハイリスク・ハイリターンの株取引やFXなど他の投資商品に挑戦してみましょう。

クラウドファンディングの見返りやリターンについてはこちらで詳しく書いています。

まとめ

クラウドファンディングについて、その特徴や性質を解説してきました。

クラウドファンディングは比較的手軽かつ安全な投資対象としても魅力的で、今後は投資型クラウドファンディングを中心に市場規模が更に拡大していくことが予想されます。

クラウドファンディングのコツは投資すべきファンドをしっかりと見極めることです。

投資したお金が戻ってこなかったり、リターンを得られない場合もあるため、借り手や運営事業者が信頼に足る企業であるかをきちんとジャッジしましょう。