インターネット上で少額から取り組める不動産投資として注目を集める「不動産クラウドファンディング」

いまさら聞けない基本的な仕組みやメリット、実際に取り組む上で見極めなければならないポイントまで詳しく解説してまいります。

不動産クラウドファンディングとは

昨今、人気が加熱する「不動産クラウドファンディング」について、基本的な仕組みや商品設計、実際にどのくらい人気なのか把握するために市場規模の成長度合い等、まずは見ていきましょう。

不動産クラウドファンディングの仕組み

不動産クラウドファンディングは、まず不動産の売買・運用を専門とする企業(以下、「事業者」と呼称)が、インターネットを介して不特定多数の人々から出資金を集め、それを元手に投資対象となる物件を取得(購入)します。そして、対象物件は、一定の運用期間(賃貸物件として第三者へ貸し出す、また売却先を探す期間)を経て、賃料収入や売却益を稼いでいきます。

最終的な運用終了後、出資金を返還しつつ、賃料収入や売却益の一部を出資者に金銭的リターンとして分配するまでが不動産クラウドファンディングの一連の流れとなります。

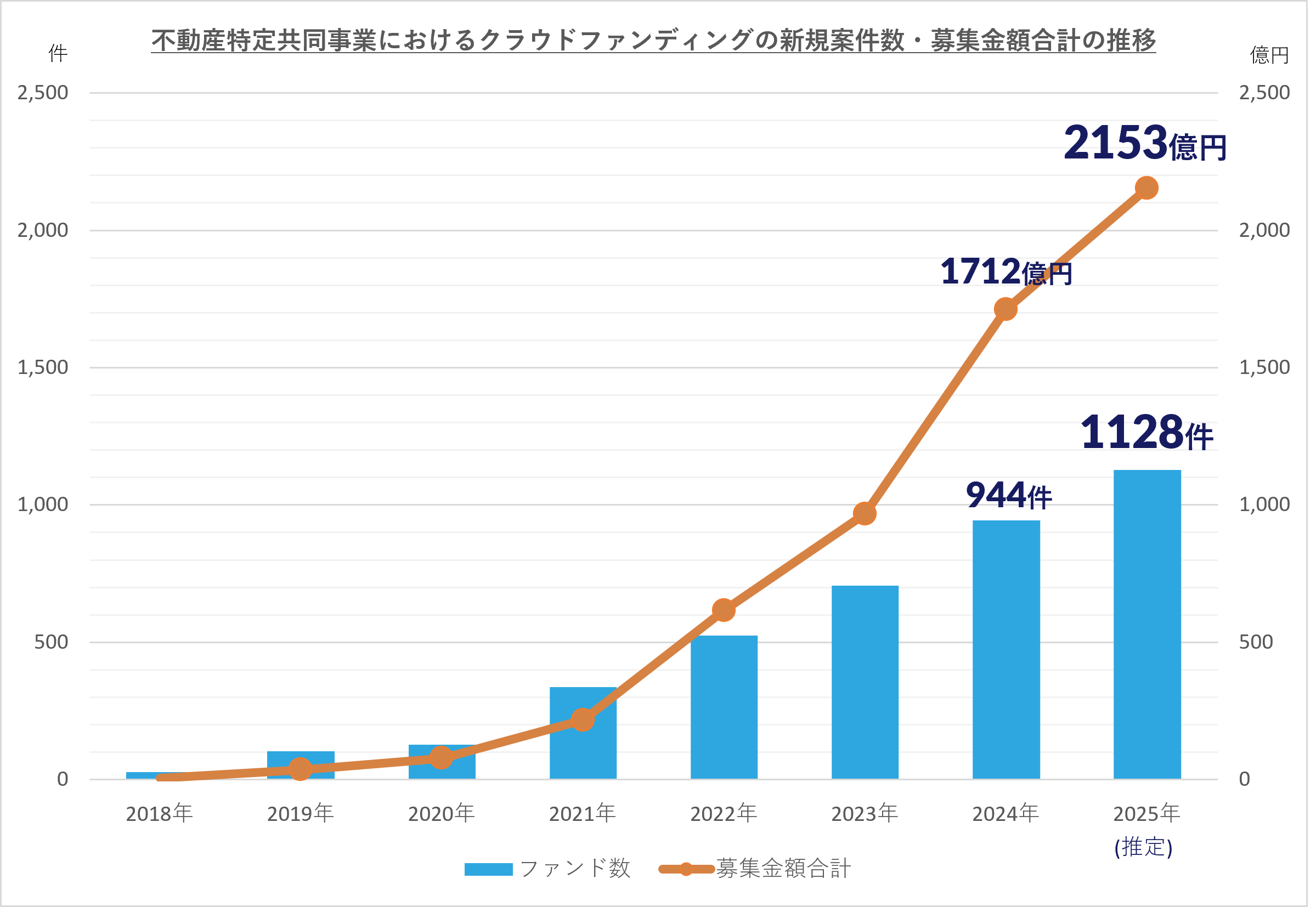

不動産クラウドファンディングの市場規模

不動産クラウドファンディングは黎明期は業界全体で数億円規模の募集金額だったのに対し、2024年は総募集金額は約1,712億円を突破し、急成長を遂げております。

※2025年5月時点 自社調べ

2024~2025年もサービスに参入する新たな事業者も増加しており、市場成長がより加速すると予測されております。

同じ不動産小口投資にあたる「Jリート」も2000年に日本で解禁されてから、現在は約15兆円以上の市場に成長しているため、不動産クラウドファンディングも今後、数兆円規模まで拡大する可能性も充分に秘めているといえるでしょう。

不動産クラウドファンディングのメリット

人気が加速する不動産クラウドファンディングですが、投資家たちにとって、どんなところが魅力なのでしょうか?

不動産クラウドファンディングに取り組むメリットを見ていきましょう。

①少額で投資が可能

従来の不動産投資といえば、数千万~数億円の不動産をひとり(少数人)で出資する必要があるため、銀行からの出資やローンを組んで、取り組むのが一般的でした。

しかし、不動産クラウドファンディングでは、数千万円の不動産であっても大勢で共同出資を行うため、一人当たりの出資額は数万円からと少額に設定することが可能となっています。

このように安定性のある不動産投資に少額から投資できるとあって、多くの投資家から人気を集めています。

②運用・管理の手間が不要

不動産投資は所有者であるオーナーが自身で物件の管理・運用を行うのが一般的ですが、不動産クラウドファンディングの場合は事業者がこれらの面倒な事柄を一手に引き受けてくれます。

投資するサービスや物件の選定に注力し、出資後はリターンを待つだけの「ほったらかし投資」となるのも不動産クラウドファンディングの魅力です。

③投資対象の詳細が確認可能

不動産クラウドファンディングが投資家から評価されるポイントとして、投資案件への透明性の高さが挙げられます。

不動産クラウドファンディングでは、投資案件の概要、想定利回り、運用スケジュールだけでなく、投資対象の立地、外観・内観、周辺環境などの物件情報や修繕・リノベーションや土地活用などの運用方針まで細かな情報が公開されます。

そのため投資家は分かりやすい情報から投資判断を下すことができ、自身の考え方や好みにマッチする案件へ自由に手軽に投資することができます。

不動産クラウドファンディングとREIT(不動産投資信託)の違いを解説!投資初心者から経験者まで知りたいポイントをわかりやすく比較しています。 不動産投資を始めるなら必見の内容です。不動産クラファンとREITとは不動産クラウド[…]

なぜ事業者は不動産クラウドファンディングに取り組むのか

不動産クラウドファンディングは前述したメリットなどから投資経験が浅い人から株式投資や投資信託など別の投資で経験豊富な方まで様々な投資家から人気を集めています。

一方で、これらのサービスを提供する事業者にとってはどんなメリットや価値があるのかを理解することで、ご自身の投資価値を把握することも重要です。

迅速に資金調達が可能

不動産事業者は価値のある物件や土地を見つけた場合、それらを取得するための主な資金調達は、金融機関からの借り入れとなります。

金融機関からの融資は2~3%ほどの低金利で受けられるため、この方法で資金調達するのが利益も最大化でき、事業者にとってはベストな手段といわれています。

しかし、金融機関からの融資は、審査のために半年以上の時間を要することもあるため、他の事業者に買われてしまうことや販売オーナーからの提案期限に間に合わないこともありました。

そこで事業者の間でも注目されているのが、「不動産クラウドファンディング」による資金調達です。

不動産クラウドファンディングの場合、ファンド組成準備からインターネット上での募集まで最短1~2カ月程度の短期間で資金調達を実現することも可能となっています。

その分、出資者への利子は割高になりますが、大きな収益が見込める「掘り出し物件」を見つけた際には有効な方法として重宝されています。

地方物件・老朽化物件の取得が可能

地方物件や老朽化物件は、はじめの取得価格は低くても、リノベーションや土地開発などで付加価値を高めることによって、高い収益性を確保できることがあります。

ただし、このような物件は金融機関の融資は審査が通りづらく、審査における提出書類の準備なども膨大な工数をかける必要があります。

不動産クラウドファンディングであれば、コンセプトや事業計画、運用方針を明確にし、高いリターンを分配予定とすることで、投資家たちから出資を受けることが可能です。

こういった取り組みは金銭的な利益だけでなく、地方再生や空き家問題といった社会課題に対する貢献活動として、コーポ―レートバリューの向上を目的とする企業もあります。

新規顧客の獲得・育成

これまで不動産投資というと多額の初期費用やローンを組むリスクなどから参入障壁が非常に高く、一定の富裕層がメインターゲットとなっていました。

しかし、不動産クラウドファンディングは少額かつスマホなどから手軽に投資できることから、資金力がまだ低い若年層の投資家から貯蓄だけで投資未経験の方など幅広い層が参入してきました。

不動産事業者としては、不動産クラウドファンディングを通じて、不動産投資への魅力を体感してもらい、長期的に取引できる関係性を築くことも重要課題として取り組んでいるようです。

不動産クラウドファンディングは安全なのか

すべての投資案件にはリスクがかならずついてきます。不動産クラウドファンディングは比較的安定しているといわれていますが、当然いくつかのリスクは内在しています。

不動産クラウドファンディングのリスク例

元本毀損リスク

不動産クラウドファンディングにおける代表的なリスクは「元本毀損リスク」です。

事業者が販売する不動産クラウドファンディングの不動産小口化商品は、不動産のプロが目利きした物件であり、一定以上の信頼が置ける商品であることは間違いありません。

しかしながら、不動産市場の大幅な変動や金融危機など突発的な経済動向により、不動産価値や金利が大きく下落することもあります。

その結果、不動産が想定通りに運用できなかったり、購入価格より低い価格で売却することとなると、いわゆる「売却損」が発生します。

このように売却損が発生した場合、投資家への分配金がないだけでなく、預けた資金も減額して返還(元本割れ)となり、投資結果がマイナスで終わることになります。

事業者の倒産

事業者は一定の財政基盤、1億円以上の資本金を有していますが、倒産する可能性もゼロではありません。

また過去にも例がありますが、事業者によるサービス運営に問題があり、行政処分や事業停止命令を受けるケースもあります。

万が一、出資した不動産の運用中にそのような問題が発生した場合、元本の一部あるいは全額が還ってこないといった最悪の事態も考えられます。

リスクを軽減する「優先劣後システム」とは

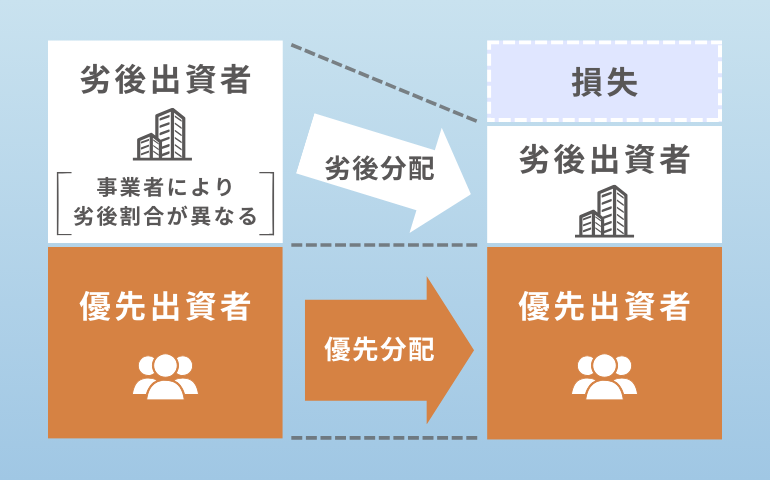

いくつかのリスクのうち、元本毀損リスクに関しては、多くの不動産ファンドにて「優先劣後システム」が採用され、一定の損失までは事業者側がにてカバーしてくれます。

「優先劣後システム」では、投資家たちから出資(優先出資)だけでなく、事業者自らも出資(劣後出資)を行い、不動産を購入・所有・運用していきます。そして万が一、ファンド不動産の売却損が出た場合は事業者による劣後出資分から損失分をカバーし、投資家たちの優先出資分は守られる仕組みとなっています。(この制度は元本を保証するものではなく、劣後出資金額分まで損失をカバーするものとなっているため、万が一、それ以上の損失が発生した場合には優先出資である投資家の元本が毀損します。)

例えば、1,000万円の不動産のうち、800万円分は投資家たちから資金(優先出資)を集め、200万円分を事業者が資金を出資(劣後出資)した際、仮に不動産の売却によって100万円の損失が発生したとしても、その損失は事業者の劣後出資200万円から被るため、投資家たちからの出資金は出資時と同じ金額が返還されます。

なお、元本保証ではないため、上記の例にて損失額が200万円を超えて発生した場合は、損失額の一部が投資家たちの優先出資から差し引かれることになります。ただこの「優先劣後システム」のおかげもあり、これまで元本毀損した事例はございません。(2024年4月時点)

不動産クラウドファンディングは、投資家が少額から不動産に投資できる仕組みで、多くの場合「優先劣後システム」が活用されています。この仕組みは、投資家のリスクを抑え、安心して投資できる環境を提供することを目的としています。以下、[…]

不動産クラウドファンディングで投資するコツ

分散投資を心掛ける

不動産クラウドファンディングは安定性の高い不動産が投資対象であったり、優先劣後システムにて投資家が手厚く守られる仕組みが取られています。

しかし、やはり投資家ご自身でも投資へのリスクヘッジすることが重要です。

不動産クラウドファンディングは少額での投資が可能になっているので、ひとつのサービスに全ての余剰資金を入れるのではなく、複数のサービスごと少しずつ分散投資しましょう。そうすることで、万が一の事態が発生した際には、最低限の少額損失で済むようになります。

優先劣後の出資比率を確認する

先に述べた優先劣後システムでは、事業者自身がどのぐらい出資をするか(劣後出資)は案件ごとに決められます。

しっかりと案件情報を詳細まで確認し、全体の出資額に対し、劣後出資がどのくらいの比率なのかを確認することも重要です。

総出資金額にもよりますが、一般的には15~20%以上の劣後出資比率に設定されているファンドは安心感が高いといわれています。

先着方式より抽選方式を狙う

不動産クラウドファンディングの案件には募集開始の日時から早い者勝ちで申込を受け付ける「先着方式」と、一定期間で申込を募り、申込の中からランダムで選ばれる「抽選方式」があります。

一部の人気サービスのファンドでは、「蒸発」と呼ばれる一瞬で募集枠が完売する現象が起こるため、先着式ファンドの場合、募集開始前には待機し、開始と同時にサイトへアクセスし、申込を完了させなければなりません。

抽選方式の場合は募集開始から募集終了まで一定期間の猶予があるため、その間にもじっくりと対象物件や運用方針を精査し、自身にマッチしそうか熟考できます。

ランダム抽選のため、募集枠を超えた応募があった場合は、外れてしまうこともありますが、特に初めて応募するサービスであれば落ち着いて選択していくことも大切です。

具体的な登録・投資方法

では、具体的な登録・投資方法を見ていきましょう。

難しいことは一切なく、どの不動産クラウドファンディングもほとんど共通しています。

各サービスの会員登録に個人情報や口座情報を入力すると、数日後に運営会社からハガキが送られてきます。

そのハガキに記載の本人確認コードを入力するとサイト上にて本人確認が終了し、投資できるようになります。

あとは投資したいファンドのページに遷移し投資口数を入力、「重要事項説明書」及び「契約成立前書面」を確認しチェックを入れ、「投資する」ボタンを押すと投資が完了します。

不動産クラウドファンディングは会員登録から投資までとてもスムーズかつ簡単です。

ファンドを見極めるポイント

不動産クラウドファンディングには100社以上が参入していますが、サービスごとの特徴はあるものの、ファンド観点で見ると共通して以下のポイントで投資すべきかどうか見極めることをオススメします。

見極めポイント4選

物件の立地

物件の立地は非常に重要で、駅からの距離や周辺環境の利便性が良いかどうかで、需要の高さ(入居率の高さ)をある程度推測することができます。

物件の住所からGoogleマップ上で周辺環境を散策してみたり、その地域で同じような間取りの物件の空き状況や相場感などをネットで検索してみるのもいいかもしれません。

ネットの情報収集だけでは想像が難しい場合は、ご自身が土地勘のある地域で案件組成しているサービスを探してみることで、イメージしやすい物件が見つかることもあるでしょう。

想定利回り(予定分配率)

想定利回り(予定分配率)はどれだけのリターンが得られるかを把握するという点で非常に重要なポイントです。ただし、想定利回りは高ければよいというわけではありません。

高利回りの場合、開発型ファンドのようにリスクも高い傾向である可能性があります。利回りだけを見るではなく、しっかりと物件情報やどのように運用していくのかをじっくりと見極め、投資すべきか判断するようにしましょう。

最近、少額から始められる不動産クラウドファンディングが注目を集めています。本記事では、不動産クラウドファンディングの中でも高い利回りから着目される「開発型ファンド」について、一般的な既存物件を対象不動産とするファンドとの違いの他、投資家[…]

運用期間(契約期間)

運用期間については、どのくらいの期間で手元にお金が返ってくるかを把握するために大切です。

投資にかける余剰金額が無理のない範囲になるよう運用期間に応じた投資計画を思い描きましょう。

運営事業者

事業者がどんな会社なのか、どのような実績をもつのか等、運営母体のことを把握することもリスクを見極める上では重要なポイントです。

各サービスの償還(返済)実績や、他ブログやSNSでの評判、企業の財政基盤や運営体制など調べられる情報は徹底的にリサーチしておくことで、より安心感をもって投資に臨むことができるでしょう。

はじめて不動産クラウドファンディングに取り組む方やまだ慣れない方は、分かりやすい指標として、運営事業者が上場しているかどうかで判断してもよいかもしれません。

不動産クラウドファンディングには様々な規模の事業者が参入していますが、会員登録や投資の基準の一つになるのが運営会社の信頼性です。中でも上場企業や大手企業が運営している不動産クラウドファンディングは、信頼性の高さゆえに投資家に人気があ[…]

なお、当メディアでは初めての不動産クラウドファンディングにもオススメなサービスを紹介しております。ご興味ある方はぜひ以下の記事もご一読ください。

従来の不動産投資では高い初期投資費用や管理の手間から一部の富裕層のみが参入する投資案件と言われておりましたが、少額で投資可能かつ管理も不要とされる「不動産クラウドファンディング」が投資家の間でも人気を集めています。その証拠に[…]

リターン計算方法

最後に実際に得られる金銭的なリターンを計算する上で、考慮すべき点をお伝えしていきます。

利回りは年間換算で見る

各ファンドを見ていくと、想定利回りや予定分配率が記載されていますが、いずれも基本的には「年間利回り」で計算された表示になっています。

そのため、運用期間が1年間の案件であれば、「出資金×想定利回り⇒想定収益金額」で問題ありません。

ただし、運用期間が1年未満、例えば運用期間が「6ヵ月」で設定されていた場合、「出資金×想定利回り×1/2⇒想定収益金額」で計算しなければなりません。

源泉徴収で20.42%が引かれる

不動産クラウドファンディングにおけるファンド償還の際、もともと出資していた元本はそのまま返還されますが、収益から支払われる分配金は課税対象として、分配金の20.42%が源泉徴収されます。

想定収益金額を計算する際は、最終的にこの源泉徴収額が引かれることも考慮する必要があります。

まとめ

今回は不動産クラウドファンディングについて、基本的な仕組みの説明から特徴やメリットなどをご紹介してまいりました。

投資と聞けば身構えてしまう人も多いですが、不動産クラウドファンディングであれば投資対象の情報も網羅されているうえに、少額投資でリスクを軽減できるという意味でかなり安心感をもって始めやすいサービスと言えます。

スマホやインターネットで全てが完結しているため、不動産投資などと比べると圧倒的に取り組みやすくもなっています。

貯金でお金を眠らせているという方は、もったいないので、ぜひとも不動産クラウドファンディングを始めてみましょう。