不動産証券化の在り方を変えるかもしれない、「セキュリティトークン」をご存じでしょうか?

今、現物不動産を介した新たな資金調達手段として、不動産STO(Security Token Offering)という手法が注目を集めています。

従来の資金調達との違いはどこにあるのでしょうか。

また、不動産クラウドファンディングとはどのように関連してくるのでしょうか。

この記事では、セキュリティトークンの定義や現状などを踏まえ、セキュリティトークンを用いた不動産証券化の可能性について詳しく解説していきます。

セキュリティトークンとは

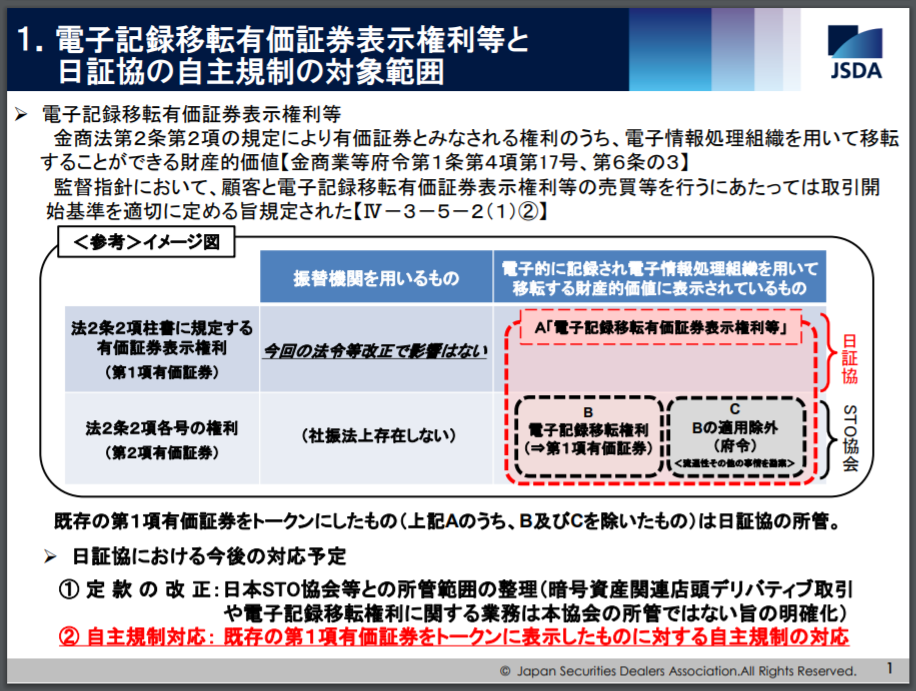

2020年5月に改正された金融商品取引法第2条第3項において、セキュリティトークンは、金融商品取引法第2条第2項の規定により有価証券とみなされる権利のうち、電子情報処理組織を用いて移転することができる財産的価値であると定義されました。

これに従うと、不動産クラウドファンディングにおける集団投資持分は、トークン化すると「電子記録移転権利」に該当します。

セキュリティトークンは、金融商品の1つであり、取り扱いには電子記録移転権利の該当性に対して金融庁の許可(1項有価証券)が必要です。

つまり、セキュリティトークンとの類似性が見受けられても、金融庁の承認がないものはすべてセキュリティトークンには該当しません。

出典:日本証券業協会「「電子記録移転有価証券表示権利等」に関する自主規制での対応について」

トークンとは、「しるし」「象徴」などを意味する言葉であり明確な定義はないのですが、価値を証明するものの代替を指します。

セキュリティトークンであらゆる現物資産をデジタル化・所有することで、投資家は流動性のある取引が可能となります。

また、セキュリティトークンを用いた資金調達方法のことをSTO(Security Token Offering)と呼びます。

セキュリティトークンは、デジタル証券とも呼ばれています。

不動産クラウドファンディングとセキュリティトークンとの関連性

セキュリティトークンを用いた不動産ファンドの資金調達の手法を不動産STOと呼びますが、不動産STOによって、ファンド募集~配当といったクラウドファンディングにおける一連のプロセスが自動化されるため、事業運用コストの削減が期待できます。

不動産STOでは、不動産への投資に対するリターンとして投資家にセキュリティトークンが分配され、配当、償還が自動的に執行されるようになります。

また、ブロックチェーン技術に基づき、投資家同士で安全にトークンの取引ができるようになります。

セキュリティトークンを用いた不動産証券化の事例

三井物産デジタル・アセットマネジメント株式会社

三井物産デジタル・アセットマネジメント株式会社は「ALTERNA」というブランド名で、セキュリティトークンを用いた小口化商品を組成・公募しています。

投資家は、同社が厳選した安定的な大型不動産に一口10万円から投資が可能です。

ALTERNAの商品は、数年という長期の運用期間が特徴で、継続的な配当の享受が可能です。

資産運用総額は既に2000億円を突破しています。

デジタル証券準備株式会社・オーナーシップ株式会社

デジタル証券準備株式会社は、グローシップ・パートナーズ株式会社の子会社であるオーナーシップ株式会社と提携し、セキュリティトークンの独自基盤の開発を進めています。

参考:デジタル証券準備株式会社

参考:オーナーシップ株式会社

この取り組みを通じて両社は、不動産クラウドファンディングでの集団投資持分をトークン化する仕組みを提供する予定です。

本来は流動性の低い資産である不動産をトークン化することで、2次流通マーケットが構築され、投資家間での小口化された不動産の円滑な取引が可能となります。

これらの他、セキュリティトークンを用いた不動産証券化は既に国内外でいくつか行われており、アメリカではすでに、セキュリティトークンを用いた不動産関連の資金調達の事例もあります。

ニューヨーク・マンハッタンのイーストビレッジ地区に各戸約158平方メートル、全12戸の高級コンドミニアムが、STOにより調達された資金によって建設されました。

物件の価値を証明するセキュリティトークンを投資家が受け取り、通常の不動産投資さながら賃料収入や売却益を得る仕組みです。

審査に時間がかかる銀行の融資に頼らず、投資家から約3000万ドル(約32億円)の資金を集め、物件を完成させました。

不動産証券化にセキュリティトークンを用いるメリット

安全な取引が可能に

セキュリティトークンは金融商品取引法の管轄に置かれているため、ルールに沿った安全な取引が可能です。

また、セキュリティトークンを支える技術に、ブロックチェーン(分散型台帳技術)があります。

ブロックチェーン上で取引することで取引データの改ざんが不可能となります。

暗号資産を用いた資金調達手段であるICO(Initial Coin Offering)は、投資家保護が甘く、管轄する法制度がないにもかかわらず投機的価値を持つという問題点が指摘されていました。

これらを払拭し、トークンをれっきとした金融商品として扱えるよう、セキュリティトークンは改正金融商品取引法の規制対象とされました。

不動産の流動性の向上

現物不動産をセキュリティトークン化することで、365日24時間取引が可能となり、流動性の向上が見込めます。

日本国内ではまだまだ不動産証券化そのものがあまり普及していませんが、欧米をはじめとする海外では不動産のトークン化についてはいくつも事例があります。

また、日本でも法制度が整備されたことからセキュリティトークンを手掛ける事業者が増えており、今後は不動産の流動化が加速することが予想されます。

投資家間での出資金譲渡が可能に

セキュリティトークンが導入されている場合、投資家間での出資金譲渡が可能となります。

不動産クラウドファンディングのデメリットとして、運用中の途中換金ができないことが挙げられますが、セキュリティトークンが導入されている場合、他の投資家への運用期間中の出資持分の譲渡が可能です。

まとめ

この記事では、セキュリティトークンの定義や現状などを踏まえた上で、セキュリティトークンと不動産証券化の関係性について解説してきました。

STOはまだまだ日本での知名度も低く、資金調達方法としては普及していません。

しかし、先端技術ならではの安全性や、低コストの実現など様々なメリットもあります。

小口化された不動産を安全かつ円滑に2次流通させることが可能であるため、不動産STOは今後普及していくことが予想されます。

セキュリティトークンを用いた不動産クラウドファンディング事業を立ち上げる際にも、他社の事例は参考になるため、是非チェックしてみてください。