eKYCとは、Fintech時代の新たな本人確認の方法です。

従来の金融サービスにおける口座開設の際の本人確認は、書類提出など煩わしいステップを踏まなければなりませんでした。

しかし、eKYCを導入し、本人確認のプロセスをオンラインで完結させることで、投資家やアプリのユーザーだけではなく、サービス事業者にもメリットがもたらされます。

この記事では、eKYCの定義や登場してきた背景、仕組み、導入するメリットについて解説していきます。

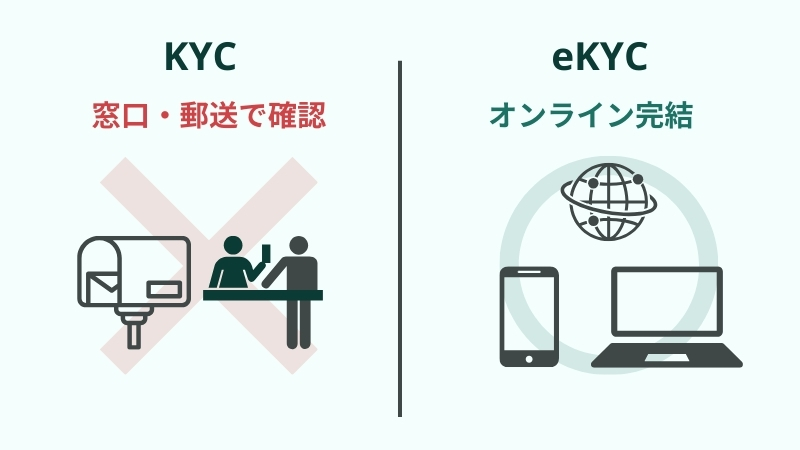

eKYCの定義と従来のKYCとの違い

eKYC(Electronic Know Your Customer、イー・ケー・ワイ・シーと読みます)とは、顧客の本人確認をオンラインで完結できるデジタルプロセスを指します。

従来のKYC(Know Your Customer)は、銀行や証券会社などの金融機関で口座開設や取引を行う際、顧客が窓口に出向いたり、本人確認書類を郵送したりする必要がありました。

このような手続きは時間や手間がかかるうえ、書類の紛失や不備などによる再提出も発生し、ユーザー・事業者双方にとって大きな負担となっていました。

一方、eKYCはスマートフォンやパソコンを利用し、本人確認書類の画像アップロードや生体認証(顔認証・指紋認証など)を通じて、非対面かつ短時間で本人確認が完了します。

これにより、ユーザーは自宅や外出先からでも手続きを進めることができ、事業者側も業務の効率化やコスト削減、不正防止を実現できます。

eKYCが注目される背景

eKYCが注目を集めているのは、単なる技術的トレンドではなく、社会全体のデジタル化と金融包摂の必要性が高まっていることが背景にあります。

Fintechの進展とデジタル社会の加速

近年、Fintech(フィンテック)の発展により、インターネットバンキングやキャッシュレス決済、オンライン証券取引、仮想通貨取引など、非対面型の金融サービスが急速に普及しています。これらのサービスでは、迅速かつ安全な本人確認が不可欠であり、従来型のKYCでは対応が困難なケースも増えています。

こうしたFintechサービスはスピードと利便性が重要視される一方で、セキュリティの確保やマネーロンダリング対策が求められます。

そのため、従来の郵送や対面による本人確認では対応が追いつかず、オンラインで完結できるeKYCの導入が不可欠となりました。eKYCは、スムーズなUX(ユーザー体験)とセキュリティを両立できるソリューションとして期待されています。

法改正によるeKYC導入の加速

2018年の犯罪収益移転防止法施行規則の改正により、オンラインでの本人確認(eKYC)が法的に認められ、金融機関を中心にeKYCの導入が一気に進みました。

これにより、ユーザーはスマートフォンやPCから本人確認手続きを完了できるようになり、サービス提供側も業務効率化やコスト削減を実現しやすくなっています。

この法改正により、従来のKYC手続きにおける煩雑さや紙ベースの確認作業が大幅に削減され、オンライン専業の金融サービスやスタートアップ企業でも、セキュアな本人確認が可能となりました。

特にクラウドファンディングや仮想通貨交換業など、新興業態にとっては参入障壁の低下にもつながっています。

eKYCの法的背景と対象事業者

eKYCは、法律によって定められた本人確認義務を満たす方法の一つであり、法的な裏付けのもとで安心して活用できる手段として位置づけられています。

法改正によるeKYC導入の加速

犯罪収益移転防止法(犯収法)は、マネーロンダリングやテロ資金供与の防止を目的とし、金融機関や特定事業者に対して厳格な本人確認を義務付けています。

この法律に基づき、eKYCは本人確認の新たな手段として導入されました。

対象となる事業者は、銀行や証券会社、保険会社、クレジットカード会社だけでなく、不動産業者、古物商、通信キャリア、郵便物受取サービス業者、弁護士・司法書士・行政書士など多岐にわたります。

これらの事業者は、契約や取引時に顧客の本人確認を行い、その記録を一定期間保存する義務があります。

犯収法に基づく本人確認義務には、以下のような内容が含まれます。

・法第6条 確認記録の作成・保存(7年間)

・法第7条 取引記録の作成・保存(7年間)

・法第8条 疑わしい取引の届出 司法書士等の士業を除く

・法第11条 取引時確認等を的確に行うための措置

・法第9条 コルレス契約締結時の厳格な確認

・法第10条 外国為替取引に係る通知

取引時の確認はもちろん、その際の記録も作成し保存しておくことが求められています。

ただし、すべての業務が対象となるわけではなく、例えばクラウドファンディング事業者の場合は、組合契約に基づく出資募集や運用・償還金分配などの特定業務のみが対象となります。

参考:警察庁犯罪収益移転防止法

eKYCが必要な業界・サービス

eKYCは金融業界だけでなく、さまざまな業界・サービスで導入が進んでいます。

以下は一部ではありますがその例です。

◎仮想通貨・NFT取引所

◎不動産取引・クラウドファンディング

◎通信キャリア

◎古物商・リユース業

◎マッチングアプリやシェアリングサービス

◎オンラインレンディングや決済サービス

eKYCの本人確認の流れ

eKYCは、顧客の本人確認書類や生体情報(顔認証、指紋認証など)を活用して身元確認を行います。具体的な流れとしては、以下のステップが一般的です。

- 顧客情報の入力

顧客はオンライン プラットフォームで必要な個人情報を入力します。これには氏名・住所・生年月日・性別などが含まれます。 - 本人確認書類の提出

申請者は運転免許証やパスポート、住民票などの本人確認書類をアップロードします。この際、AIや機械学習を活用して書類の真偽判定や不正検出が行われることもあります。 - 生体認証

顔写真や指紋認証などを利用し、本人確認書類とユーザーの容貌が一致しているかを確認します。AIによる顔認証技術やライブネス判定(生きている人物かどうかの判定)が活用されます。 - データ検証

入力情報や書類画像、生体情報がシステムによって自動的に照合・検証されます。公的データベースや外部APIを参照する場合もあります。 - 承認または拒否

最後に、システムまたはオペレーターが最終確認し、問題がなければ承認、不一致や不備があれば追加確認や再提出が求められます。

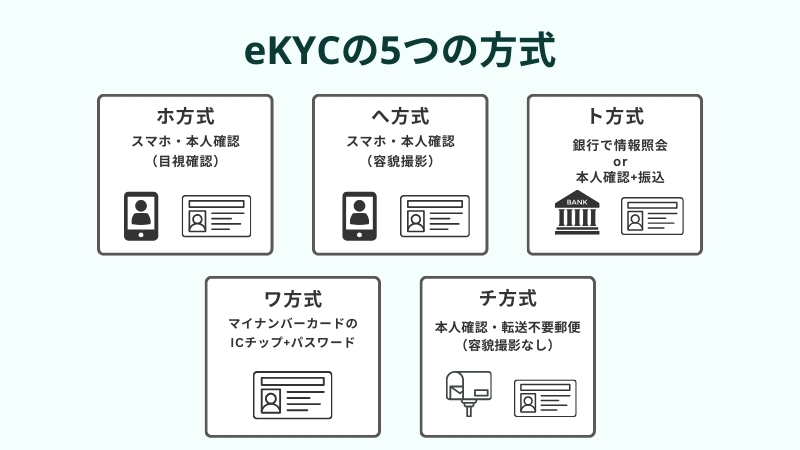

eKYCの5つの方式と特徴(ホ・へ・ト・ワ・チ)

eKYCには、犯罪収益移転防止法施行規則第6条1号1項に基づく5つの方式が存在します。

これらは通称「ホ・へ・ト・ワ・チ方式」と呼ばれ、本人確認の手段や精度、使いやすさに応じて選ばれています。

それぞれの特徴や利用シーン、セキュリティ面の違いを以下の表にまとめます。

| 方式 | 概要 | 向いているシーン | セキュリティ・特徴 |

|---|---|---|---|

| ホ | 写真付き身分証+容貌撮影。本人確認書類の写しと本人の顔写真を提出 | スマホで手軽に本人確認したい場合 | ライブネス判定や目視確認で不正防止。運転免許証やマイナンバーカードなど複数書類に対応 |

| へ | ICチップ読取+容貌撮影。ICチップ情報と顔写真を照合 | NFC対応スマホ利用者、ICチップ付き書類所持者 | 公的機関への照会で迅速かつ高精度。目視確認不要でスピーディ |

| ト | 銀行照会または少額振込。銀行口座情報で本人確認 | 既存の銀行口座を持つユーザー | セキュリティが高いが、利用シーンは限定的。銀行でのKYC完了が前提 |

| ワ | マイナンバーカードICチップ読取。公的個人認証サービスを利用 | マイナンバーカード保有者、公的認証を重視する場合 | 顔写真不要。J-LISの公的個人認証局に有効性を照会し高信頼性 |

| チ | 書類画像またはICチップ+転送不要郵便。郵送による本人確認 | デバイス不具合や容貌撮影不可のユーザー | 郵送で本人確認。プライバシー配慮。容貌撮影に抵抗がある場合にも対応 |

ホ方式(廃止予定)

スマートフォンと写真付き本人確認書類があれば手軽に利用できる従来の方式で、書類画像+顔写真による非対面確認を行います。

AIによるライブネス判定やオペレーター目視で不正利用を防ぐ点が特徴です。

しかしながら、ホ方式はセキュリティ面に限界が見えたため、2027年4月1日の犯罪収益移転防止法(犯収法)施行規則の改正により廃止される予定です。

廃止の背景と理由

偽造書類・ディープフェイク等の不正リスクの高まり:運転免許証や健康保険証の画像を悪用した詐欺が増加傾向にあり、画像ベースの方式では対策が不十分であるためです。

公的認証サービス(JPKI)へ一本化の政策的転換:マイナンバーカードのICチップを活用する方式へ切り替えることで、改ざん防止や信頼性の向上を図る狙いがあります

廃止時期の具体情報

法改正決定日:2025年2月27日(警察庁)

廃止・施行予定日:2027年4月1日に新ルールが全面適用され、ホ方式による本人確認は認められなくなります。

へ方式

運転免許証やマイナンバーカードのICチップ情報をスマートフォンで読み取り、容貌撮影と組み合わせて本人確認を行います。

情報の有効性を公的機関へ照会することで、高精度かつ迅速な本人確認が可能です。目視確認が不要なため、処理時間が短くなります。

ト方式

銀行口座情報との照合を通じて本人確認を行う方式です。

本人確認書類とともに、銀行で登録済みの情報を参照し、少額の送金確認などを活用します。

セキュリティレベルは高いですが、利用シーンが限定され、銀行口座の保有が前提条件となります。

ワ方式(公的認証サービス(JPKI))

マイナンバーカードのICチップに記録された署名用電子証明書を利用し、公的個人認証サービス(J-LIS)を通じて本人確認を行う方式です。

顔写真の撮影が不要で、ICチップの読み取りとパスワード入力のみで完了するため、離脱率が低く、信頼性も非常に高いのが特徴です。

チ方式

本人確認書類の画像やICチップ情報を提出し、転送不要郵便をユーザーの住所に送付して本人確認を行う方式です。

生体認証を避けたい人や、撮影が難しい環境のユーザーにも適しており、プライバシーへの配慮がなされています。

と連携しながら発展しています。特に新興国では金融包摂(ファイナンシャル・インクルージョン)を目的に、効率的な本人確認制度が社会全体に大きな影響を与えています。

eKYC活用事例

日本における金融業界以外の活用事例

eKYCは金融機関だけでなく、多様な非金融分野にも導入が広がっています。なかでもオンライン完結型のサービスや個人間取引が主流となる領域では、本人確認の効率化と安全性確保のために積極的に導入が進められています。

◎NFT・仮想通貨取引所

コインチェックやDMM Bitcoinといった大手暗号資産取引所では、LIQUID eKYCなどの専用サービスを活用し、本人確認の迅速化と不正防止を両立。

NFTマーケットや暗号資産ウォレットの登録においても、ユーザーの離脱率を抑えつつ、法令遵守とセキュリティ確保を実現しています。

◎ブロックチェーンゲーム

ブロックチェーン技術を活用したゲームや東南アジアを中心としたWeb3ギルドでは、複数アカウントの不正利用やマネーロンダリングを防ぐためにeKYCを導入。

トークン経済が関わるプレイ報酬型ゲームなどにおいて、信頼性あるアカウント管理が重要視されています。

◎古物商・リユース業

オンライン買取サービスやフリマアプリなどでは、個人間取引の増加に伴い、本人確認の重要性が高まっています。

eKYCの導入により、身元不明ユーザーによる不正出品・不正購入のリスクが低減され、業界全体の健全性が向上しています。

◎マッチングアプリ・通信キャリア

出会い系やマッチングアプリ、携帯電話の新規契約サービスでも、eKYCが活用されています。

年齢確認やなりすまし対策として導入されており、利用者が安心してサービスを使える安全な環境づくりに寄与しています。

海外でのeKYC活用状況

海外でもeKYCは、国家レベルのデジタルIDインフラと連携しながら発展しています。特に新興国では金融包摂(ファイナンシャル・インクルージョン)を目的に、効率的な本人確認制度が社会全体に大きな影響を与えています。

◎インド:Aadhaar eKYC

国民識別番号「Aadhaar」と生体認証を組み合わせたeKYCシステムが、銀行口座開設、行政サービス、モバイル通信契約など幅広い用途で活用されています。

API経由で本人確認を自動処理する仕組みにより、金融機会の提供や政府支援の効率化にもつながっています。

◎EU:eIDAS

EUでは、eIDAS(Electronic Identification, Authentication and Trust Services)規則に基づき、加盟国間で電子IDや電子署名の相互運用性が確保されています。

これにより、国境を越えたeKYCの標準化が進み、今後の日本のデジタル本人確認制度のモデルケースとしても注目されています。

eKYC導入サービスの比較

それぞれのサービスは、用途や業種、セキュリティ要件に応じた違いがあります。

コストだけでなく、審査精度・導入スピード・サポート体制などを加味して、自社に合ったサービスを選びましょう。

| サービス名 | 特徴 | 参考価格 |

|---|---|---|

| CrowdShip Trust | データ取扱におけるセキュアな環境、高い法的理解力を備えたコンサルティング導入 | 要問い合わせ |

| TRUSTDOCK | 業種や法令ごとの柔軟な対応、運用アウトソーシング可 | 要問い合わせ |

| LIQUID eKYC | AI+目視審査、ユーザー離脱率低減に強み | 月額30,000円+従量課金 |

| Polarify eKYC | 金融・政府機関での豊富な実績、カスタマイズ性 | 要問い合わせ |

なお、CrowdShip Trustは当チャンネルを運営するグローシップ・パートナーズ株式会社が提供する公的個人認証(JPKI)本人確認サービスです。デジタル庁「デジタル認証アプリ」での本人確認に対応しており、スマホアプリ等への本人確認機能の組込が可能です。

お問い合わせはこちら

不動産クラウドファンディングにおけるeKYCの重要性

不動産クラウドファンディングは、近年注目を集める資産運用の選択肢の一つですが、オンラインで出資を受け付ける性質上、正確な本人確認が信頼性の担保に直結します。

そして不動産クラウドファンディングにおいては、eKYCの中でも「ワ方式(公的個人認証方式)」が特に推奨されるケースが多いです。

法的要件と特定業務との関連性

不動産クラウドファンディングは、複数の個人投資家が少額ずつ資金を出し合い、不動産プロジェクトへの投資を行う仕組みです。

この分野では、特定商取引法や犯罪収益移転防止法により、電子取引時の本人確認が義務付けられています。

特に、インターネットを活用した電子取引では、消費者と事業者が直接対面しないため、信頼性のある本人確認が不可欠です。

安全性・ユーザー体験・コストの観点

eKYCを導入することで、ユーザーは自宅から簡単に登録手続きを完了できるため、UXが大きく向上します。

また、本人確認の精度が高まることで、不正登録やなりすましのリスクが軽減し、取引の安全性が確保されます。

さらに、郵送や対面手続きが不要になることで、運営コストの削減や業務効率化といった面でも、事業者にとって多くのメリットがあります。

ワ方式の推奨理由

特に、マイナンバーカードのICチップを活用したワ方式は、公的個人認証サービス(J-LIS)を活用するため、非常に高い信頼性と簡便さを兼ね備えています。

ステップ数が少なく、顔写真の提出も不要であるため、ユーザーの離脱率が低下し、コンバージョン率向上にも寄与します。

今後、マイナンバーカードの普及とともに、主要な本人確認手段として定着していくと見込まれます。

eKYC導入のメリットと課題

eKYCは業務効率やユーザー利便性の向上につながる一方で、導入には技術面・法令面での配慮も欠かせません。ここではその代表的なメリットと課題を整理します。

eKYCは業務効率やユーザー利便性の向上につながる一方で、導入には技術面・法令面での配慮も欠かせません。ここではその代表的なメリットと課題を整理します。

ユーザー側のメリット

まずは、eKYCを利用するユーザー側にとって、どのようなメリットがあるのかを見てみましょう。

手続きの簡略化:オンラインで短時間で本人確認が完了し、場所や時間を問わず手続きが可能。

透明性の向上:プラットフォームの信頼性を迅速かつ明確に確認できる。

事業者側のメリット

eKYCの導入は、ユーザーだけでなくサービス提供者にとっても大きな利点をもたらします。以下はその主なポイントです。

迅速な顧客登録:顧客登録の迅速化により、コンバージョン率アップ

不正防止の強化:AI技術による高精度な顔認証や書類偽造検出で不正登録を排除。

導入における課題

一方で、eKYCには導入・運用に際していくつかの課題も存在します。以下に主な留意点を整理しました。

一方で、eKYCには導入・運用に際していくつかの課題も存在します。以下に主な留意点を整理しました。

プライバシー懸念:顔認証データや本人確認書類の画像がオンラインで扱われるため、データ漏洩リスクへの対策が必要。

法令遵守・セキュリティ対策:各種法令やガイドラインに沿った運用体制の整備が不可欠。

今後の展望とまとめ

eKYCは、法改正や技術革新により、今後も精度と利便性の両面で進化を遂げていくと考えられます。

金融・不動産業界のみならず、仮想通貨、通信、リユースなど多様な業界に広がる中で、ユーザー体験とセキュリティの両立がますます重要になります。

プラットフォーム運営者は、自社サービスやユーザー属性に最適なeKYC方式やサービスを選択し、継続的な改善と法令遵守を徹底することが求められます。

eKYCの適切な活用は、信頼性の高いサービス提供の要となるでしょう。